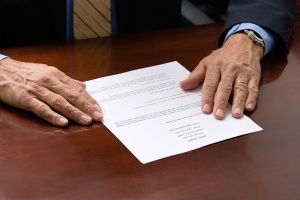

Zgodnie z art. 720 § 1 Kodeksu cywilnego, przez umowę pożyczki dający pożyczkę zobowiązuje się przenieść na własność biorącego określoną ilość pieniędzy albo rzeczy oznaczonych tylko co do gatunku, a biorący zobowiązuje się zwrócić tę samą ilość pieniędzy albo tę samą ilość rzeczy tego samego gatunku i tej samej jakości. Przy czym tego rodzaju umowa, której wartość przenosi 500 zł, powinna być stwierdzona pismem.

Prezes-udziałowiec udziela pożyczek spółce - o czym trzeba pamiętać

Umowa pożyczki powinna być do celów dowodowych zawarta w formie pisemnej wówczas, gdy przenosi 500 zł. Dlatego wskazane jest zawarcie umowy, o której mowa w pytaniu, na piśmie. Nie musi ona przewidywać odpłatności w postaci odsetek dla pożyczkodawcy. Skutki tej podatkowe umowy mogą wystąpić zarówno po stronie spółki, jak i udziałowca, który tej pożyczki udzielił.

Zgoda spółki

Zaciągnięcie pożyczki przez spółkę może się wiązać z koniecznością uzyskania zgody wspólników wyrażonej w uchwale. Stanie się tak, jeśli zaistnieją przesłanki określone w art. 230 Kodeksu spółek handlowych. Należy mieć także na uwadze treść art. 15 § 1 ksh, zgodnie z którą zawarcie przez spółkę kapitałową umowy kredytu, pożyczki, poręczenia lub innej podobnej umowy z członkiem zarządu, rady nadzorczej, komisji rewizyjnej, prokurentem, likwidatorem albo na rzecz którejkolwiek z tych osób wymaga zgody zgromadzenia wspólników albo walnego zgromadzenia, chyba że ustawa stanowi inaczej.

Obowiązujące przepisy prawa nie zakazują zatem zawierania pożyczek pomiędzy spółką z o.o. a jej udziałowcami. W takich bowiem przypadkach spółka jako pożyczkobiorca oraz udziałowcy jako pożyczkodawcy występują jako odrębne podmioty, które mogą występować w tym charakterze w ramach zasady swobody umów.

Odpłatność pożyczki

Z regulacji prawnych nie wynika, że umowa pożyczki musi mieć charakter odpłatny. Oznacza to, że strony mogą zawrzeć tego rodzaju umowę bez wynagrodzenia dla pożyczkodawcy w postaci odsetek. Wówczas jednak należy pamiętać o tym, że udzielnie takiej nieodpłatnej pożyczki spółce z o.o. będzie skutkować u niej powstaniem podlegającego opodatkowaniu przychodu z nieodpłatnych świadczeń, na podstawie art. 12 ust. 1 pkt 2 ustawy o CIT. Według organów podatkowych wartość tego świadczenia należy ustalić w wysokości odsetek, które spółka musiałaby zapłacić, gdyby zaciągnęła taką pożyczkę na zasadach rynkowych, np. w banku albo w innej podobnej instytucji finansowej. Takie wnioski nasuwają się m.in. z treści interpretacji indywidualnej dyrektora Izby Skarbowej w Poznaniu z 7 lutego 2014 r. (nr ILPB4/423-445/13-2/ŁM). Przychodem spółki będą też wpłaty na poczet jej zobowiązań, dokonywane przez prezesa zarządu.

Skutki podatkowe odpłatnej umowy

Natomiast w razie udzielenia spółce takiej pożyczki za odpłatnością, np. w postaci odsetek, skutki podatkowe powstaną zarówno po stronie pożyczkobiorcy, jak i pożyczkodawcy. Mianowicie spółce, o której mowa, wolno będzie poniesione z tego tytułu wydatki zaliczyć do kosztów uzyskania przychodów, z tym zastrzeżeniem, że odsetki od pożyczek mogą być potrącone jako tego rodzaju koszty dopiero z chwilą ich faktycznej zapłaty (art. 16 ust. 1 pkt 11 ustawy o CIT).

W tym miejscu trzeba jednak zaznaczyć, że przepisy ustawy o CIT wprowadzają istotne ograniczenia przy kwalifikowaniu odsetek do kosztów uzyskania przychodów w sytuacjach, gdy pożyczki udzielane są spółkom przez ich udziałowców bądź akcjonariuszy. Ograniczenia te - dotyczące tzw. cienkiej kapitalizacji (nazywanej też niedostateczną kapitalizacją) - wynikają m.in. z art. 16 ust. 1 pkt 60 oraz 61 ustawy o CIT i mają na celu ograniczenie finansowania podmiotów gospodarczych poprzez udzielanie im kredytów lub pożyczek przez udziałowców zamiast podnoszenia kapitału.

U pożyczkodawcy zaś (tj. udziałowca spółki) z tytułu otrzymanych od spółki (jako pożyczkobiorcy) odsetek powstanie przychód podlegający opodatkowaniu podatkiem dochodowym od osób fizycznych. Przy czym przychód ten powstaje dopiero w dacie otrzymania wspomnianych odsetek.

Nie należy również zapominać o tym, aby tego rodzaju pożyczkę rozpatrzyć pod kątem powiązań między podmiotami o charakterze osobowym i kapitałowym, o których mowa w art. 9a i art. 11 ustawy o CIT. Wspomniane przepisy m.in. obligują podatników do sporządzania - przy spełnieniu ustawowych warunków - specjalnej dokumentacji podatkowej transakcji z podmiotami powiązanymi.

Opodatkowanie VAT i PCC

Udzielenie pożyczki, o której mowa, nie będzie podlegać opodatkowaniu VAT na podstawie zwolnienia wynikającego z art. 43 ust. 1 pkt 38 ustawy o VAT. Istotne jest również to, że jeśli pożyczkodawcą dla spółki z o.o. jest jej udziałowiec, to czynność ta nie wiąże się z obowiązkiem zapłaty podatku od czynności cywilnoprawnych (PCC). Nie jest to bowiem opodatkowana tym podatkiem zmiana umowy spółki, a zwolnienie od PCC przewidziano w tym zakresie w art. 9 pkt 10 lit. I wspomnianej ustawy.

- art. 720 § 1 ustawy z 23 kwietnia 1964 r. Kodeks cywilny (tekst jedn.: Dz.U. z 2014 r., poz. 121),

- art. 15 § 1, art. 230 ustawy z 15 września 2000 r. Kodeks spółek handlowych (tekst jedn.:Dz.U. z 2013 r., poz. 1030),

- art. 9a, art. 12 ust. 1 pkt 2, art. 15 ust. 1, art. 16 ust. 1 pkt 60 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (tekst jedn.: Dz.U. z 2014 r., poz. 851).

Zobacz także:

Tagi: pożyczka, podstawa opodatkowania

Zaloguj się, aby dodać komentarz

Opinie czytelników

~beata5432

data: 2019-04-05 09:55:06Tak ciężko o fachową poradę nawet na inf urzędu skarbowego na to samo pytanie otrzymałam różne odpowiedzi w związku z tym może tutaj spróbuje. Otóż chciałam jako udziałowiec (50%) chciałam udzielić pożyczki oprocentowane i pytanie czy spółka z.o.o będzie musiała od tego odprowadzić jakikolwiek podatek vat,pc,bądź dochodowy i najwięcej kontrowersji przy tym dochodowym otrzymałam raz powiedziano że tak 19 procent od całość potem że 19 procent od odsetek proszę o podpowiedź ?